Семь важных вещей о налогах в США, которые должен знать каждый иммигрант

Скоро заканчивается налоговый год, а значит американцы и держатели грин-карт уже в январе должны начинать отчитываться о своих доходах за 2018 год. Налоговая система в США достаточно запутанная, и иммигрантам бывает сложно разобраться в ее хитросплетениях. При этом ошибки при подаче налоговой декларации могут обернуться нежелательными проблемами с одним из самых грозных американских ведомств — Налоговой службой (IRS). Что важно знать, какие ошибки не нужно допускать и как сэкономить на налогах? Разбираемся вместе с компанией United States Tax Services.

Фото: Depositphotos

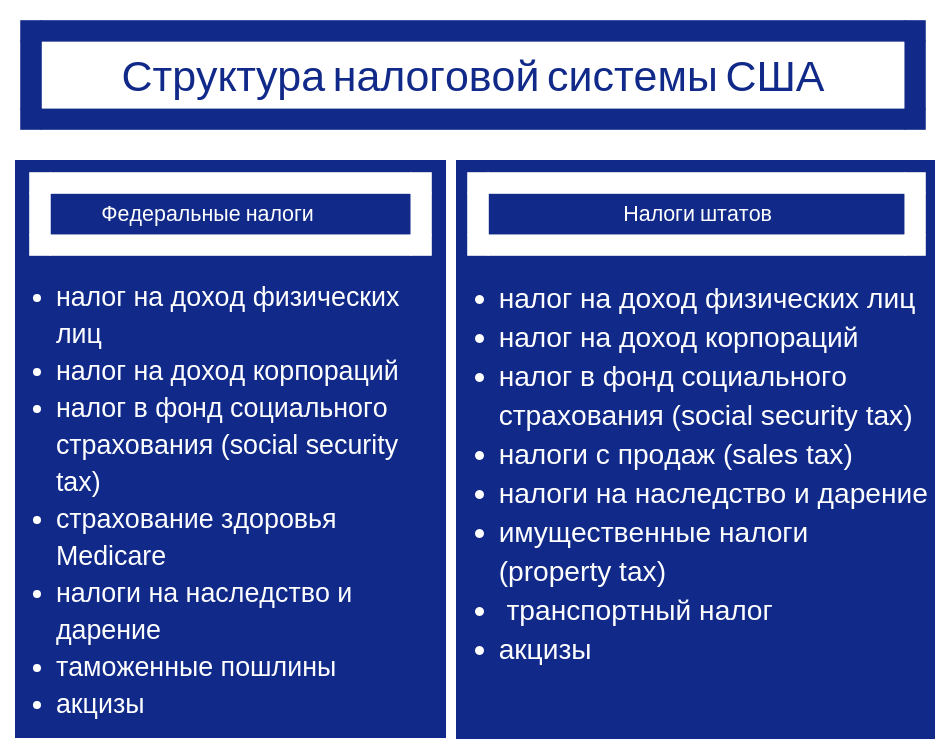

1. Какие налоги нужно платить в США

Налоговая система США считается одной из наиболее развитых и образцовых в мире. Однако при этом она достаточно сложна — налоговая сфера регулируется множеством законов, актов и постановлений.

Налоги собирает одно из самых мощных ведомств страны – Internal Revenue Service (Федеральная налоговая служба) или, как его сокращенно называют, IRS. Стандартный налоговый период совпадает с календарным годом (обратите внимание — существует и нестандартный налоговый период).

Поскольку США – федеральное государство, то и ставки налогов и налоговые льготы могут отличаться от штата к штату. Все налоговые резиденты США платят налоги по прогрессивной шкале, т.е. чем больше вы зарабатываете, тем больше платите налогов.

Штаты, в которых нет налога с продаж: Аляска, Делавэр, Монтана, Нью-Хэмпшир, Орегон.

Штаты, в которых нет подоходного налога: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон, Вайоминг.

2. На что идут налоги

Качество жизни в США напрямую зависит от сознательности налогоплательщиков. Все собранные налоги правительство распределяет на необходимые нужды:

- Налоги из фонда социального страхования (social security tax) идут на социальные выплаты и финансирование пенсионной программы;

- Государственная программа страхования здоровья Medicare финансирует нужды людей, которые не могут оплатить медицинскую страховку;

- Налоги с продаж (sales tax). Они идут на муниципальные нужды, например, благоустройство парков, дороги, школы, специальные проекты и т. п. И да, будьте готовы к тому, цена на ценнике – не та, которую вы заплатите на кассе. Например, в Чикаго товар в $40 обойдется в $43,7 (9,25% sales tax), а в Алабаме за товар в $40 вы заплатите $42 (5% sales tax);

- Поддержание и развитие местной и федеральной инфраструктуры;

- Поддержание гражданской безопасности;

- Поддержание и модернизация армии;

- Развитие науки, в т.ч. и научные открытия;

- Развитие медицины;

- Выплату внешних долгов.

Фото: Depositphotos

3. Кто и когда подает налоговые декларации

Налоги в США должны платить:

- Граждане США;

- Резиденты США (обладатели грин-карт (permanent residents), даже если живут не в США);

- Иностранцы, которым присвоен статус налогового резидента.

Статус налогового резидента США возникает при проживании в Америке не менее 183 дней в течение 3-х лет. Существует специальный тест, который классифицирует вас в качестве налогового резидента.

Начиная с 1 января можно подавать налоговую декларацию за предыдущий год. Крайний срок подачи декларации – 15 апреля для частных лиц.

Если вы работаете и ваш работодатель платит за вас налоги (форма W-2), вы все равно должны подать налоговую декларацию, т.к. могут возникнуть обстоятельства, которые позволят вам или вернуть часть денег (так называемое налоговое возмещение (tax refund)), или, возможно, вам нужно будет доплатить налоги.

Очень важный момент. Если у вас возникнет налоговое обязательство, т.е. вы должны заплатить некую сумму налогов, сделать это необходимо до 15 апреля!

Даже, если вы решили сделать отсрочку (extension), это не избавляет вас от уплаты налогов. Если вы точно не знаете, какую сумму оплатить, – оплатите примерную.

Помните, всегда лучше оплатить хотя бы часть денег, чем потом платить штрафы за несвоевременную уплату налогов!

Еще один важный момент, который вновь прибывшие иммигранты часто не знают: подавайте налоговую декларацию в первый год жизни в Америке. Не ждите, когда вы проработаете год. Это неверно.

Если вы, например, приехали в июле, на работу вышли в сентябре, начиная с января следующего года подавайте налоговую декларацию.

Если вы приехали в ноябре и успели заработать свои первые $600 как Uber (Lift) driver – подавайте налоговую декларацию в установленные сроки. До 31 января вы должны получить от компании соответствующую налоговую форму 1099. Эту форму компания обязана выдать вам как подрядчику (contractor), которого она наняла на работу. Форма 1099 выпускается в трех экземплярах: один компания оставляет у себя, второй получаете вы и третий отправляют в налоговую службу.

Супруги могут подавать налоги как вместе, так и по отдельности. Здесь трудно сориентировать, как правильно. Все зависит от ситуации в конкретной семье. Например, если это семья с детьми до 17 лет, то им лучше подавать ее вместе (в декларации указываются все члены семьи), чтобы не потерять так называемый налоговый кредит на ребенка, который предусматривает американская налоговая система.

По новому налоговому законодательству, начиная с января 2018 года этот кредит составит $2000 на ребенка и $1400 на последующего. Имейте в виду, что необходимо соответствовать определенным требованиям.

Если вы воспитываете ребенка самостоятельно, у вас есть право платить налоги по более низкой ставке. Необходимо получить так называемый статус главы семьи. Его дают при условии:

- вы не состояли в браке по крайней мере в последний день налогового года – т.е. 31 декабря;

- вы оплачиваете более 50% расходов на домохозяйство;

- ребенок проживает с вами более 6 месяцев в году.

Фото: Depositphotos

4. Что такое налоговые вычеты и возврат налогов

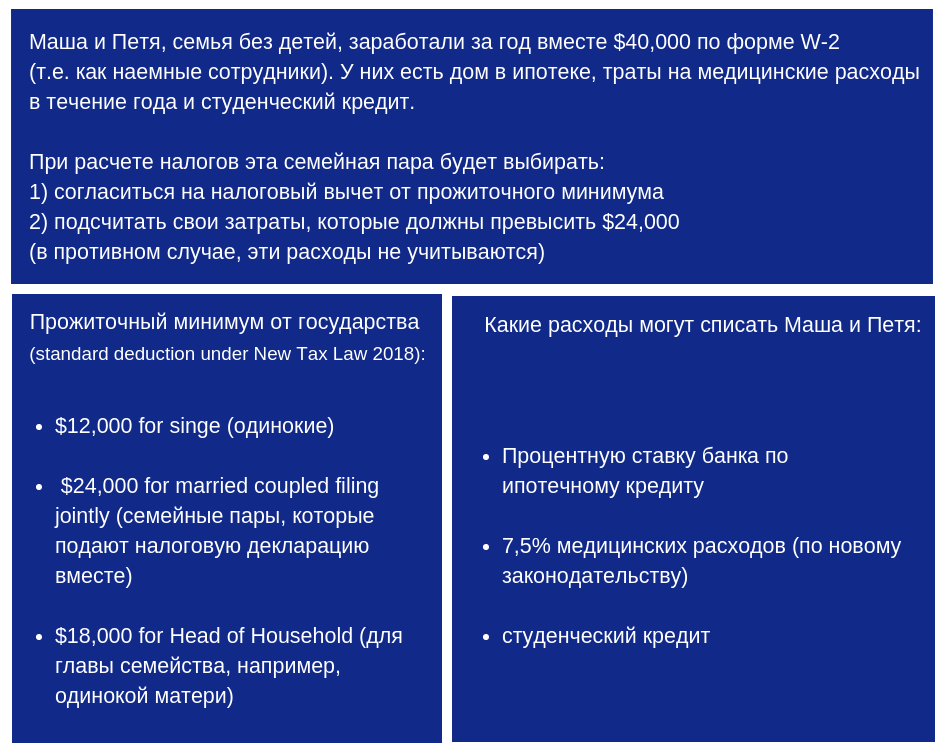

В налоговой системе, кроме сбора налогов, предусмотрены и налоговые вычеты (tax deduction). Эта сумма, которая уменьшает размер дохода, с которого будет платиться налог.

Американское государство устанавливает т.н. прожиточный минимум — Standard Deductions (см. таблицу ниже), который является «стандартным налоговым вычетом», т.е. суммой, с которой налог не взимается.

Есть Itemized Deductions, т.е. ваши расходы (обязательно подтвержденные документально, в том числе и расходы на благотворительность) будут списываться только, если их размер превышает сумму прожиточного минимума.

Говоря простыми словами, многие расходы американских жителей учитываются при выплате подоходного налога, что позволяет облегчить налоговое бремя.

Сумма, которая не облагается налогом, зависит от многих факторов: семейного положения, наличия детей и их количества, наличия других зависимых от вас иждивенцев (например, неработающий супруг).

Почему это происходит? В течение года может произойти множество событий и жизненных обстоятельств, которые будут влиять на ваши расходы, уменьшая налогооблагаемую базу.

Например, вы поженились, у вас родился ребенок, вы переехали жить в другой штат или работали в другом штате несколько месяцев. Различных вычетов существует огромное количество. Но важно помнить, что не все жизненные обстоятельства повлияют на ваши налоги возвратом денег от государства. Бывает и наоборот, вы будете должны еще и доплатить. Например, если у вас в течении года повысилась зарплата, вам, возможно, нужно будет доплатить.

Как это работает (на простом примере):

Согласно IRS, для физических лиц, списываемыми расходами могут быть:

- Ипотека (процентная ставка банка);

- Медицинские расходы;

- Расходы на дантиста;

- Алименты;

- Благотворительность (у вас должны быть подтверждающие документы или чеки);

- Оплата нянь для детей, пока вы работаете волонтером (должны быть подтверждающие документы);

- Студенческий кредит;

- Страховка.

С января 2018 года вступил в силу новый закон о налогообложении в США, который принес новые изменения и корректировки. Он повлияет на всех без исключения жителей США и корпорации. Поэтому внимательно отнеситесь к своим налогам в следующем году, особенно это будет касаться вычетов и налоговых кредитов.

5. Какие доходы указывать

Какие доходы указывать (краткий список):

- Зарплата;

- Бонусы;

- Комиссионные и чаевые;

- Дивиденды;

- Проценты по вкладам;

- Алименты;

- Пенсионные выплаты;

- Всевозможные пособия;

- Призы и выигрыши;

- Некоторые виды грантов (в т.ч. студенческие);

- Доходы от сдачи недвижимости в наем.

6. Как подавать налоговую декларацию

В США налоговую декларацию можно подавать несколькими способами:

- В бумажном виде (пока можно), заполняя от руки;

- В электронном виде, используя бухгалтерский сервис;

- В электронном виде, используя сервис налоговой службы;

- Воспользоваться помощью налогового профессионала.

Традиционный бумажный вид мы просто не рассмотрим, т.к. это уже устаревшая форма. К тому же, нужно быть достаточно подкованным в налоговой системе США, чтобы новичку рискнуть делать это.

Проще воспользоваться электронными бухгалтерскими сервисами — их достаточно много. Это разумно, если у вас очень простая ситуация. Сервис поможет разобраться, какие цифры в какие поля вносить, что вычитать. Получится не быстро, но итог система подсчитает сама, правда, не ответит на вопросы, если они у вас возникнут.

Сервис налоговой службы также можно попробовать, если вы уверены в себе и уже разобрались, какие формы и как подавать.

Многие американцы, несмотря на это, все-таки предпочитают пользоваться услугами налогового профессионала. Согласно исследованию Pew Research Center, 43% американцев считают налоговую систему США очень сложной и 40% подозревают, что платят налогов больше, чем должны. Это происходит потому, что большинство людей неверно идентифицирует свои расходы. Многие попросту не знают, какие суммы они могут списывать и какие выгоды получать. На эти все вопросы поможет найти ответы налоговый специалист.

В любом случае, перед принятием решения, как подавать налоговую декларацию, задайте себе два вопроса.

Первый. Насколько сложна ваша «налоговая» жизнь?

Если вы одинокий налогоплательщик, который снимает квартиру, работает по налоговой форме W-2 (т. е. наемный сотрудник) и инвестирует только в пенсионный план 401(k), бухгалтерский сервис сработает хорошо.

Но, допустим, вы предприниматель, в этом году у вас родился ребенок, вы успели развестись, поменять страховой план, перепродать акции, купили дом, переехали в другой штат, успели подработать водителем Uber… В этой ситуации получить совет налогового специалиста не будет лишним.

Второй. Вы готовы и у вас есть желание и способность иметь дело с налоговой службой лично?

Подписывая налоговую декларацию, вы несете ответственность за всю информацию, предоставленную в ней. Самостоятельно делая налоги, помните, что со всеми вопросами IRS придет к вам. Неважно, сколько лет может пройти — вы можете стать объектом расследования налоговой службы, если когда-то допустили ошибку.

Фото: Depositphotos

Когда налоговый специалист делает вам налоги, он обязательно подписывает налоговую форму и несет ответственность за свою работу. Кроме того, хороший налоговый специалист всегда подскажет, как оптимизировать налоги, ответит на ваши вопросы и в случае необходимости — возьмет всю коммуникацию с Налоговой службой на себя.

Наша компания United States Tax Services уже в течение 9 лет предоставляет услуги по бухгалтерскому учету и подсчету налогов для частных лиц и бизнеса. Мы открываем компании в США, работаем круглый год и во всех штатах. Оказываем поддержку вам и вашему бизнесу, представляем ваши интересы перед налоговой службой.

На сегодняшний день у нас есть два офиса – в Чикаго и Нью-Йорке.

- Мы делаем налоги stress free;

- Вы получаете профессиональный сервис за разумную цену;

- Оказываем поддержку клиентам;

- Ваша персональная информация надежно защищена;

- Бесплатно считаем налоги за последние три года;

- Помогаем минимизировать или снять налоговые штрафы;

- Говорим на английском, русском, литовском и украинском языках.

7. Налоговая служба не звонит налогоплательщикам!

И последний момент, который вы должны знать: IRS никогда не звонит налогоплательщикам!

Если вам звонят, представляются сотрудником налоговой службы, пытаются выяснить какую-либо вашу персональную информацию или начинают запугивать, говорить о долгах, знайте – это мошенники!

От налоговой службы вы можете только получить письмо в конверте по обычной почте!

Каждую осень, раз в месяц, наша компания проводит налоговые семинары для вновь прибывших иммигрантов, владельцев бизнеса и людей, которые хотят разобраться в американском налогообложении. Это полезные семинары, на которых мы делимся информацией, объясняем налоговые правила и отвечаем на вопросы. Это хорошая возможность почувствовать себя более уверенно на пути к американской мечте!

Связаться с автором можно по ссылке.

ForumDaily не несет ответственности за содержание блогов и может не разделять точку зрения автора. Если вы хотите стать автором колонки, присылайте свои материалы на [email protected]

Читайте также на ForumDaily:

Эксперты заявили о приближении в США кризиса ‘хуже Великой депрессии’

5 худших штатов для богатых американцев

Выезжаешь из США — докажи, что заплатил налоги

Когда, как и куда подавать налоговую декларацию

Должны ли вы подавать налоговую декларацию?

Подписывайтесь на ForumDaily в Google NewsХотите больше важных и интересных новостей о жизни в США и иммиграции в Америку? — Поддержите нас донатом! А еще подписывайтесь на нашу страницу в Facebook. Выбирайте опцию «Приоритет в показе» — и читайте нас первыми. Кроме того, не забудьте оформить подписку на наш канал в Telegram и в Instagram— там много интересного. И присоединяйтесь к тысячам читателей ForumDaily New York — там вас ждет масса интересной и позитивной информации о жизни в мегаполисе.