Куда Россия перевела миллиарды из госдолга США

Россия сократила свое участие в госдолге США до минимальных значений с 2007 года. Такой маневр был вызван, скорее всего, апрельскими санкциями. Однако альтернатив американским гособлигациям не так много, пишет Forbes.

depositphotos.com

Участие России в госдолге США снизилось в мае до $15 млрд, хотя в начале года этот показатель превышал $100 млрд. Такого низкого объема гособлигаций США у России не было с 2007 года. Эта новость породила массу домыслов, которые легко можно классифицировать как теории заговора и серьезно не рассматривать, но на пару вопросов все же стоит ответить. В частности, куда будут инвестированы освободившиеся средства.

Влияние санкций

В первую очередь необходимо понимать, что данных о фактической продаже американских долгов именно со стороны Банка России не поступало. Американская статистика публикуется с временным лагом в полтора месяца на конец каждого календарного месяца. В ней фигурируют держатели казначейских бумаг по странам без детализации.

С марта по май наблюдается резкое сокращение доли держателей из России. Сам же Центробанк раскрывает структуру своих резервов только с лагом в полгода, таким образом, можно только строить догадки, сколько именно из этих почти $80 млрд действительно были проданы российским регулятором.

Большая часть экспертов, которые комментировали указанную статистику по «горячим следам», отмечали потенциальные опасения инвесторов перед встречей лидеров США и России в части наращивания санкций.

Но если поднять историю согласования даты самого саммита, состоявшегося 16 июля в Хельсинки, то можно увидеть, что продажи происходили задолго до фиксации самого факта встречи — в течение апреля и мая. Между тем некоторая определенность по поводу места и времени проведения переговоров между президентами появилась лишь в конце мая — начале июня.

С нашей точки зрения, основным фактором, побудившим пока что «анонимных» продавцов американского долга спешно закрывать свои позиции, стали не потенциальные июльские, а реальные апрельские санкции. 6 апреля были объявлены самые жесткие за последние годы меры против России с включением многих значимых российских бизнесменов в SDN-список.

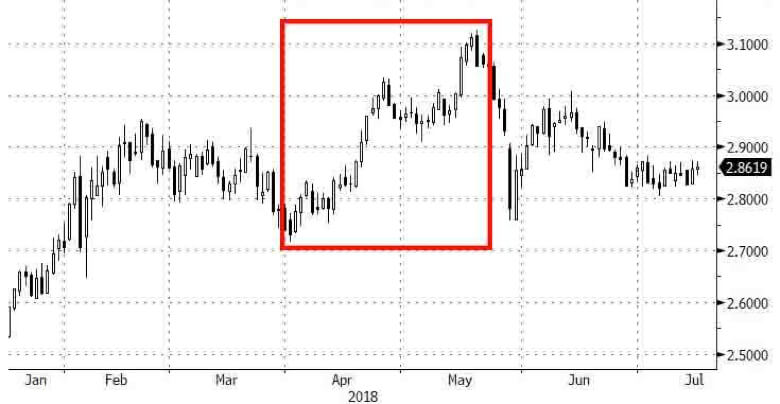

Этот вывод подтверждает поведение цен на американские гособлигации в рассматриваемый период. На графике доходностей 10-летних госбумаг США можно четко проследить отрезок практически безостановочного роста доходностей с конца первой декады апреля до середины второй декады мая. Это свидетельствует о преобладании продавцов бумаг над покупателями.

Наличие большого продавца на рынке, причем в такой непростой для американского долга период повышения ставок ФРС, могло стать серьезным фактором, сместившим баланс в сторону предложения. В пользу этой версии говорит и то, что в начале мая — традиционно нерабочие дни в России — рынок получил передышку, а затем продажи и рост доходностей продолжились.

Безусловно, Россия никогда не была крупнейшим игроком на рынке американского госдолга. Его объем — более $15 трлн, и российская часть в последние годы недотягивала даже до 1% от этой суммы. Тем не менее «пожарная продажа» могла привести к локальной панике на рынке, что и можно наблюдать на приведенном графике. После того как у продавца «закончились патроны», доходности вернулись в коридор 2,75-2,9%, где они находились с февраля.

Куда ушли деньги

Альтернативных вариантов размещения $80 млрд не так уж и много. Сразу отметаются заранее обреченные идеи вроде бридж-кредитов правительствам дружественных России государств. Мандат ЦБ не позволяет подобные эскапады.

Золото — товар хороший, но купить физическое золото на $80 млрд — чрезвычайно сложно. Если исходить из среднего дневного объема торгов всевозможными деривативами на этот металл в $120-130 млрд и факта, что «бумажный» рынок составляет примерно 97% от всего обращающегося золота, можно оценить дневной оборот собственно металла в $3-4 млрд. То есть перед ЦБ будет стоять задача собрать с рынка полуторамесячный объем.

Сделать это, не повлияв на цену, крайне трудно, и вряд ли российский регулятор всерьез рассматривает подобные действия. Тем не менее Центробанк все же увеличивает объем физического золота в резервах — за последние полтора года стоимость драгметалла в портфеле золотовалютных резервов увеличилась с $60 млрд до $80 млрд.

Другие варианты еще хуже. Долговые обязательства в иене, швейцарском франке и евро приносят либо нулевой доход, либо вообще отрицательный. При этом они не снимают риска попадания под санкции. Например, Япония перестала покупать нефть у Ирана, даже не дожидаясь первых официальных наказаний нарушителей бойкота Тегерана.

Юань все-таки не является в полной мере признанным международным платежным средством, и размещение сколько-нибудь значимой части резервов в китайской валюте вообще не стоит на повестке дня.

Если оставаться в долларах, то варианты сужаются до депозитов в Международном валютном фонде и иностранных коммерческих банках с рейтингом не ниже «А» по шкале S&P и Fitch или «A2» по Moody’s.

Также для размещения доступны облигации других эмитентов с рейтингом не ниже «АА-» по шкале S&P и Fitch или «Aa3» по Moody’s либо просто наличная валюта до смены ветра на попутный. Но, если догадка об уводе средств от санкций верна, банковские депозиты так же «вылетают», оставляя ЦБ с деньгами на руках до улучшения отношений с США.

Если примирительные заявления, сделанные на конференции по итогам саммита в Хельсинки, приведут к разрядке или перезагрузке отношений между США и Россией, вполне реальным выглядит возвращение американского госдолга в наши золотовалютные резервы. Тем более что ставки по коротким бумагам до одного года находятся на многолетних максимумах.

Читайте также на ForumDaily:

Как работает банковская система в США и насколько она надежна

Как иностранцу получить кредит на жилье в Нью-Йорке: инструкция и подводные камни

Подписывайтесь на ForumDaily в Google NewsХотите больше важных и интересных новостей о жизни в США и иммиграции в Америку? — Поддержите нас донатом! А еще подписывайтесь на нашу страницу в Facebook. Выбирайте опцию «Приоритет в показе» — и читайте нас первыми. Кроме того, не забудьте оформить подписку на наш канал в Telegram и в Instagram— там много интересного. И присоединяйтесь к тысячам читателей ForumDaily New York — там вас ждет масса интересной и позитивной информации о жизни в мегаполисе.